Laut Institut für Mittelstandsforschung haben sich rund 83.000 Personen im vergangenen Jahr selbstständig gemacht. Die Zahl der Firmengründungen inklusive GmbHs und anderer Rechtsformen lag im Vorjahr bei rund 298.000. Sie alle benötigen ein Geschäftskonto, um Geldtransaktionen und Finanzen separat verwalten zu können. Das ist insbesondere für Personen wichtig, um Privat von Geschäft zu trennen und den Überblick zu behalten.

Ist das Geschäftskonto Pflicht?

Freiberuflern und Selbstständigen ist es gesetzlich erlaubt, das private Konto für ihre geschäftlichen Transaktionen zu nutzen. Sollte eine Firmengründung in Form einer Kapitalgesellschaft vorliegen, ist ein Firmenkonto zwingend erforderlich. Sobald ein Eintrag der Gesellschaft beim Handelsregister erfolgt, muss das Geschäftskonto existieren. Dort sollte das Stammkapital bereits eingezahlt sein und eine notarielle Beglaubigung der Einzahlung als Bestätigung vorliegen.

Auch wenn ein Firmenkonto für Selbstständige nicht notwendig ist und für sie ein privates Konto preiswerter oder in der Regel sogar kostenlos ist, sollten sie die Gründung eines Geschäftskontos in Erwägung ziehen. Die Trennung von privater und geschäftlicher Kontoführung lohnt sich, um keine Probleme mit dem Finanzamt zu bekommen. Zudem vereinfacht es die Buchhaltung. Für den eigenen Betrieb ist nichts schlimmer, als wenn private Einkünfte und betriebliche Umsätze und Kosten nicht mehr unterscheidbar sind. Eine schlechte Verwaltung der Finanzen ist statistisch gesehen eine der häufigsten Ursachen für eine Insolvenz.

Vorteile von separaten Konten

Mit zwei separaten Konten lassen sich Geschäfte besser organisieren. Der Lohn lässt sich nicht nur gedanklich, sondern tatsächlich, in Form einer Überweisung tätigen. Relevante Rechnungen und Kosten lassen sich nicht so leicht vergessen. Private Buchungen müssen nicht extra gekennzeichnet werden. Weiterhin besteht die Möglichkeit, über das Geschäftskonto einen Firmenkredit aufzunehmen. Das sind die vordergründigen Vorteile eines Geschäftskontos.

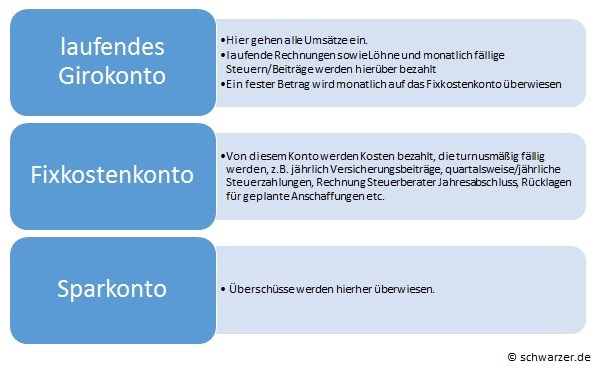

Wer tiefer in die buchhalterischen Feinheiten einsteigt, der weiß, dass ein einzelnes Geschäftskonto nicht für einen ausreichenden Überblick sorgt, wenn die Geschäftstätigkeit zunimmt und die Geldströme in ihrer Komplexität ebenfalls. Im Prinzip ist eine Kombination aus Fixkostenkonto, laufendem Konto und Sparkonto eine bessere Lösung. Zugegeben, es kostet erst einmal Geld, zwei oder mehr Konten zu eröffnen. Doch der Mehrpreis macht sich schnell durch Zeitersparnis im Tagesgeschäft und durch die wirksame Steuerungsmöglichkeit bemerkbar. Und so funktioniert das betriebliche Drei-Konten-Modell:

Das Dreikontenmodell hilft dabei, die Zahlungsströme im Griff zu behalten. Wer sich angewöhnt, alle Kundenzahlungen über ein Konto zu steuern, hat die Geldeingänge im Auge. In der Buchhaltung ist der Abgleich der offenen Posten damit schnell erledigt. Parallel werden sämtliche laufenden Rechnungen beglichen. Das heißt, dass typische Einkäufe von Büromaterial, Wareneingänge, monatliche Buchhaltungsrechnungen, Telefonkosten, Gehälter, Lohnsteuer etc. vom laufenden Girokonto bezahlt werden.

Außerdem ist eine feste monatliche Rate auf das Fixkostenkonto zu überweisen. Wie sich die Höhe der Rate zusammensetzt, hängt vom Betrieb ab. Wichtig ist, dass alle Kosten, die nicht monatlich anfallen, sondern in größeren Abständen kommen und zudem planbar sind, hier Niederschlag finden. Am besten ist es, sich die betriebseigenen Fixkosten per Tabelle aufzulisten und sie mit den Zahlungsterminen zu hinterlegen. Eine solche Tabelle könnte so aussehen:

| Was | Fälligkeit | Gesamtsumme pro Jahr | monatlicher Anteil |

| Versicherungen | 01.01. | 4.200 € | 350 € |

| Kosten Jahresabschluss | 01.07. | 1.500 € | 125 € |

| Verbandsbeitrag | 01.08. | 2.400 € | 200 € |

| Zinszahlung Gesellschafterdarlehen | 31.12. | 1.980 € | 165 € |

| 840 € |

Besonders vorsichtige Unternehmer planen einen zusätzlichen Puffer ein, der unvorhergesehene Ausgaben deckt. Wie hoch der Puffer ist, hängt vom individuellen Sicherheitsbedürfnis und natürlich auch vom verfügbaren Geld ab.

Controlling für Einsteiger

Bei regelmäßiger konsequenter Anwendung des Dreikontenmodells werden Unternehmer feststellen, wie hoch die durchschnittliche monatliche Belastung wirklich ist. Das Wissen gibt Sicherheit im Umgang mit finanziellen Engpässen und hilft dabei, realistische finanzielle Entscheidungen zu treffen.

Beispiel:

Ein Unternehmer hat eine Fixkostenrate von 2.500 € pro Monat. Auf dem laufenden Girokonto sind durchschnittlich 7.500 € erforderlich. Bei diesen Zahlen wird deutlich, dass ein monatlicher Umsatz von 10.000 € mindestens nötig ist, um die Liquidität sicher zu stellen. Das entspricht in etwa einem Wochenumsatz von 2.500 € oder einem Tagesumsatz von 500 €.

(Hinweis: Zur Vereinfachung der Erklärung bleibt die Umsatzsteuer unberücksichtigt).

Das Dreikontenmodell ist eine hilfreiche Basis, um ein wirksames Controlling einzuführen. Am Anfang empfiehlt sich die monatliche Kontrolle. Passt das Auftragsvolumen? Sind die Kosten im Rahmen? Oder gibt es Auffälligkeiten? Wenn ja: Woher stammen sie und wie sind sie entstanden? Wie lassen sich solche Abweichungen zukünftig vermeiden oder gezielt herbeiführen?

Das Controlling fußt immer auf den betrieblichen Zahlen der Vergangenheit. Es besteht aus

- der Feststellung der Zahlen,

- der Analyse des Status quo und

- der Ergreifung von Maßnahmen, um gegenzusteuern bzw. ein gewünschtes Ziel zu erreichen.

Das so unspektakulär erscheinende Dreikontenmodell wird damit zum mächtigen Werkzeug für die Unternehmenskontrolle und -steuerung. Es ermöglicht, Fehlentwicklungen frühzeitig zu erkennen und verschafft dem Unternehmer die Möglichkeit, regulierend einzugreifen, bevor es zu spät ist. Wer heute weiß, dass die voraussichtlichen Einnahmen im nächsten Monat geringer als nötig ausfallen, kann bereits heute z. B. verlängerte Zahlungsziele mit Lieferanten abstimmen, einen Überziehungskredit beantragen, gezielt Kosten einsparen oder einfach vom Sparkonto Geld umbuchen, um den Engpass zu überbrücken und Überziehungszinsen zu vermeiden.

Wo gibt es ein Geschäftskonto?

Nahezu alle Banken bieten in Deutschland ein Geschäftskonto an. Die Angebote unterscheiden sich stark in Kosten und Konditionen. Bei großen Geschäftsbanken ist es oft -aber nicht immer- wenig ratsam für Gründer, ein Firmenkonto eröffnen. Denn diese haben als Zielgruppe Unternehmen mit einem gewissen Volumen. Die Kosten für ein Firmenkonto sind dort meist vergleichsweise hoch. Sie liegen nicht selten bei durchschnittlich 350-500 Euro pro Jahr. Bei kleineren Finanzinstituten oder Direktbanken gibt es in der Regel kostenfreie Geschäftskonten. Einige Banken erheben eine geringe monatliche Gebühr, die aber entfällt, wenn das Guthaben auf dem Konto einen bestimmten Wert übersteigt.

Für das Firmenkonto benötigen Startups Kredit- und Girokarten. Einige Banken verlangen für die Bereitstellung der Bankkarten Geld, andere erheben monatliche Gebührenzahlungen für die Kartennutzung. Weitere Unterschiede ergeben sich bei den Guthabenzinsen. Hier zeigt sich, dass nur wenige Banken bereit sind, eine Verzinsung des Guthabens auf dem Firmenkonto vorzunehmen. Hohe Zinsen werden dagegen beim Dispokredit verlangt. Finanzinstitute schlagen dafür aktuell bis zu 16 Prozent Überziehungszinsen auf. Auch Sondergebühren für Buchungen, dem Abheben von Bargeld und andere Serviceleistungen sind möglich. Ein Firmenkonto Vergleich lohnt sich für Gründer in jedem Fall.

Unterlagen, die für die Geschäftskonto-Eröffnungen erforderlich sind:

- Personalausweis oder Reisepass,

- Beglaubigte Kopie der Gründungsurkunde (bei Kapitalgesellschaften),

- Anwesenheit des Geschäftsführers oder der Gesellschafter,

- Stammeinlage in bar oder als Überweisung (bei Kapitalgesellschaften),

- Schufa-Auskunft

Geschäftskonto nachträglich gebührenfrei machen

Gründer, die ein Geschäftskonto haben, können gezahlte Entgelte, die sie für fehlerhafte Buchungen an die Bank entrichten mussten, zurückverlangen. Das ergab im letzten Jahr eine Entscheidung des Bundesgerichtshofs. Auf dieser Grundlage haben Bankkunden die Möglichkeit, die Kosten der letzten drei Jahre einzufordern. Diese Möglichkeit ist vor allem für Geschäftskunden, die viele Buchungsposten vorgenommen haben, interessant.

Der Bundesgerichtshof hatte die Wirksamkeit von Kontovertragsklauseln überprüft. Viele Banken verlangen pro Buchungsposten eine Pauschalgebühr. Das gilt auch für fehlerhafte Buchungen oder Korrekturen. Fehlbuchungen müssen Kreditinstitute unentgeltlich durchführen. Der Bundesgerichtshof entschied deshalb, dass diese Klauseln unwirksam sind, da sie Unternehmer benachteiligen. Geschäftskunden können diese Beträge zurückfordern. In einem Fall vor Gericht ging es um mehr als 70.000 Euro, die ein Unternehmen an Buchungskosten an die Bank zahlte, das ist keine Kleinigkeit mehr.

INFO: Ist das Konto nicht gedeckt oder die angegebene Kontonummer falsch, kommt es zu einer Rücklastschrift, die die Bank Geld kostet. Diese Kosten leitete sie bisher an ihre Kunden weiter. Der Bundesgerichtshof hat diese Extragebühren für Fehlbuchungen bereits in einem anderen Urteil bei privaten Konten für unzulässig erklärt. Gründer sollten deshalb überprüfen, für welche Buchungen sie Gebühren zahlen müssen.

Bildnachweis: © Fotolia – Titelbild: Marco2811 – #01: Trueffelpix