In Deutschland muss jeder Gewerbetreibende laut Gesetz seine Geschäftsunterlagen über einen festgelegten Zeitraum aufbewahren. Diese sogenannten Aufbewahrungsfristen gelten für Gründer von Start-Ups genauso wie für große Konzerne. Deshalb ist es für den Gründer eines Start-Ups enorm wichtig zu wissen, welche Aufbewahrungsfristen gelten, um später eventuelle Komplikationen zu vermeiden.

Was sind Aufbewahrungsfristen und warum gibt es sie?

Aufbewahrungsfristen sind gesetzlichen Vorschriften zur Aufbewahrung von wichtigen Unterlagen. Diese Regelungen sind wichtig, um auch in entfernter Zukunft Geschäftsvorfälle anhand der Unterlagen nachvollziehen und vor allem beweisen zu können. Das kann zum Beispiel bei einem Verfahren vor Gericht der Fall sein.

Die vorzeitige Vernichtung der Geschäftsunterlagen würde in diesem Fall in einer negativen Beweisnot resultieren. Grundsätzlich ist es bei Rechtstreitigkeiten wichtig, alle relevanten Unterlagen vorgelegen zu können, weil so nicht erinnerbare Vorgänge anhand besagter Dokumente abgeleitet werden können.

Welche Aufbewahrungsfristen gibt es?

Grundsätzlich richten sich die Aufbewahrungsfristen in Deutschland nach dem Steuerrecht und nach dem Handelsrecht. Doch auch in anderen Gesetzen wie dem Umsatzsteuergesetz finden sich Vorschriften zu der Aufbewahrungspflicht und der Aufbewahrungsfrist von Dokumenten.

Die steuerrechtlich relevanten Aufbewahrungsfristen finden sich in der sogenannten Abgabenordnung (oder auch AO) und dem Umsatzsteuergesetz (auch UStG), die handelsrechtlich wichtigen Regelungen stehen im Handelsgesetzbuch (auch HGB genannt), das eine Art spezielleres BGB darstellt und sich hauptsächlich an Kaufleute wendet. Die Vorschriften in diesen Gesetzestexten sind zu einem großen Teil identisch.

Zu den Vorschriften in AO, UStG und HGB finden sich zusätzliche, detaillierter Informationen zu den gesetzlichen Aufbewahrungsfristen von Unterlagen in zwei Schreiben des Bundesfinanzministeriums vom November 1995 und Juli 2001:

- BMF-Schreiben vom 7. November 1995 „Grundsätze ordnungsmäßiger DV-gestützter Buchführungssysteme“ (GoBS)

- BMF-Schreiben vom 16. Juli 2001 “Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen” (GDPdU)

Der Gesetzgeber unterscheidet zunächst einmal zwischen zwei verschiedenen Aufbewahrungsfristen:

- Aufbewahrungsfrist: Sechs Jahre

§ 257 Abs. 1 Nr. 2 und 3 des Handelsgesetzbuches legt eine Aufbewahrungsfrist von sechs Jahren für folgende Unterlagen fest: Handelsbriefe (empfangene und versandte), Wiedergaben wie Kopien und Durchschriften dieser Handelsbriefe, Geschäftspapiere und alle sonstigen Unterlagen, die kaufmännisch und steuerlich von Bedeutung sind. - Aufbewahrungsfrist: Zehn Jahre

§ 257 Abs. 1 Nr. 1 und 4 HGB sieht vor, dass alle Buchungsbelege, Personalakten, Handelsbücher, Inventare, Eröffnungsbilanzen, Jahresabschlüsse sowie nach nach § 325 Abs. 2a HGB auch Einzelabschlüsse aufbewahrt werden. Dazu kommen Konzernabschlüsse, Konzernlageberichte sowie Arbeitsanweisungen und Organisationsunterlagen, welche zum Verständnis dieser Dokumente benötigt werden. Die Details sind in § 147 Abs. 1 Nr. 1, 4 und 4a der AO und in § 257 Abs. 1 Nr. 1 und 4 des HGB und in § 14 b Abs. 1 des UStG festgelegt.

Die Abgabenordnung legt in § 140 fest, dass nicht nur die Gesetze der Abgabenordnung relevant für die Aufbewahrungsfrist von Unterlagen sind, sondern auch andere Gesetze. Mit diesen anderen Gesetzten sind neben dem HGB auch alle anderen Vorschriften gemeint, die Aufbewahrungsfristen für bestimmte Berufs- oder Tätigkeitsfelder festlegen. Wichtig zu wissen ist das deshalb, weil diese speziellen Fristen kürzer sein können als die allgemein gültigen Fristen, aber eben auch erheblich länger. Im Zweifelsfall wird ein Gewerbetreibender durch diese anderen Regelungen allerdings nicht von den Aufbewahrungsfristen in der Abgabenordnung entbunden, da diese anderen Gesetze nicht im Steuerrecht angesiedelt sind.

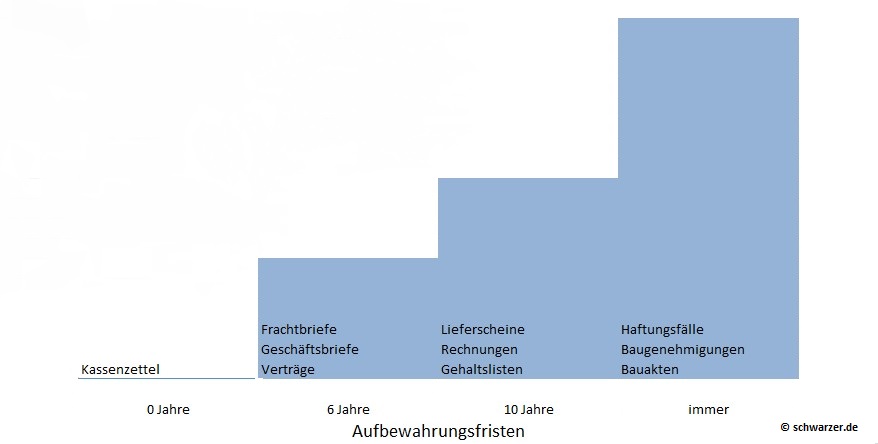

Aufbewahrungsfristen von verschiedenen Dokumenten.

Was muss genau aufbewahrt werden?

Als Gründer eines Start-Ups ist es nicht einfach, den Überblick darüber zu behalten, was aufbewahrt und was entsorgt werden darf. Grundsätzlich gilt aber: Alle Unterlagen, die für die Besteuerung in irgendeiner Weise von Bedeutung sein könnten, müssen aufbewahrt werden. Eine Liste von Dokumenten, die nach dem Steuerecht eine bestimmte Aufbewahrungsfrist haben, findet sich in § 147 der Abgabenordnung. Im HGB findet sich eine ähnliche, für das Handelsrecht relevante Liste unter § 257.

-

Handelsbücher und Aufzeichnungen

Zu dieser Kategorie gehören auch das Grundbuch, Haupt- und Nebenbücher. Bei der doppelten Buchführung werden diese Nebenbücher durch Konten ersetzt und bei der Offene-Posten-Buchhaltung müssen statt der Konten die relevanten Belege aufbewahrt werden.

-

Inventare

Inventare müssen als regelmäßige Bestandsaufnahmen über Vermögensgegenstände eines Unternehmens aufbewahrt werden.

-

Jahresabschlüsse und Lageberichte

Auch diese Unterlagen müssen vollständig über einen gesetzlich bestimmten Zeitraum aufbewahrt werden.

-

Eröffnungsbilanz

Dazu gehören auch die zum Verständnis der Bilanz erforderlichen Arbeitsanweisungen und Organisationsunterlagen.

-

Handels- oder Geschäftsbriefe

In diese Kategorie fällt jegliche Kommunikation und Korrespondenz – nicht nur traditionelle Briefe auf Papier, sondern auch Email, Fax oder ähnliches – welche die Anbahnung, Durchführung oder die Revidierung von Geschäftsvorfällen zum Inhalt hat

-

Buchungsbelege (Quittungen)

Zu dieser Gruppe gehören alle Dokumente über einzelne Geschäftsvorfälle. Damit sind Belege die Grundlage für Eintragungen in die Geschäftsbücher. Nach Art des Geschäftsvorfalls können das zum Beispiel folgende Unterlagen sein: Rechnungen und Rechnungskopien, Lieferscheine, Auftragszettel, Lohn- und Gehaltslisten, Lohnabrechnungen, Zahlungsanweisungen, Quittungen, Kontoauszüge, Kassenberichte, Schecks sowie Buchungsanweisungen.

-

Unterlagen für die Zollanmeldung

Auch zollrechtliche Papiere unterliegen den gesetzlich geregelten Aufbewahrungsfristen.

-

Sonstige Unterlagen

In diese Kategorie fallen zum Beispiel Personalunterlagen oder auch Bewertungen von Eigenleistungen. Diese Unterlagen müssen nicht unbedingt konkrete Geschäftsvorfälle zum Inhalt haben. Es ist einzig und allein wichtig, ob die Dokumente in irgendeiner Form für die Besteuerung von Bedeutung sind.

Die Einordnung der Unterlagen ist in der Praxis allerdings oft ein Problem. Nicht jeder Brief ist auch ein Geschäftsbrief. Gerade junge Start-Ups werden bei der Einordnung oft auf Unklarheiten und Probleme treffen. Darum ist es so wichtig, sich richtig zu informieren. Auf keinen Fall sollte alles aufgehoben werden, da man sonst schnell den Überblick verliert.

Eine große Hilfe gerade für Gründe von Start-Ups können Tabellenübersichten über alle möglichen Arten von Dokumenten und den dazugehörigen Aufbewahrungsfristen sein.

Wer muss die Aufbewahrungsfristen für Unterlagen beachten?

Die Aufbewahrungsfrist ist ein Teil der steuerrechtlichen und handelsrechtlichen Aufzeichnungs- und Buchführungspflicht. Jeder Gewerbetreibende, der in Deutschland gesetzlich zum Führen von Büchern und Aufzeichnungen verpflichtet ist, ist also auch dazu verpflichtet, die vorgeschriebenen Aufbewahrungsfristen für diese Unterlagen zu berücksichtigen und einzuhalten.

Die Aufbewahrungsfristen gelten also für alle Unternehmen.

Auch für junge Gründer und Start-ups gibt es keine Ausnahmen bei den gesetzlichen Aufbewahrungsfristen, sofern ihre Dokumente unter die Aufbewahrungspflicht fallen. Deshalb ist es besonders wichtig, dass sich gerade diese Gruppen besonders gut informieren, da sie in der Regel neu in der Geschäftswelt sind und kaum Erfahrung mit solchen Fristen haben.

Tipp: Im Zweifelsfall sollten sich gerade junge und unerfahrenen Gründer an einen Buchhalter wenden, die sich in der Regel gut mit Aufbewahrungsfristen auskennen.

Der Aufbewahrungsort von Dokumenten, die zum Beispiel bei einem Cloud-Dienstleistern gespeichert werden, kann eventuell nicht so klar definiert werden wie beim Aktenordner im Archiv. (#01)

Wo und wie müssen die Unterlagen aufbewahrt werden?

Grundsätzlich gilt: Unterlagen, die den gesetzlichen Aufbewahrungsfristen unterliegen, sind in Deutschland aufzubewahren. Was zunächst fast selbstverständlich klingt, ist zum Beispiel bei elektronischen Dokumente nicht unproblematisch. Der Aufbewahrungsort von Dokumenten, die zum Beispiel bei einem Cloud-Dienstleistern gespeichert werden, kann eventuell nicht so klar definiert werden wie beim Aktenordner im Archiv.

Solange der Zugriff auf die Unterlagen möglich ist und die Finanzverwaltung den Speicherort der Daten kennt, kann die zuständige Finanzbehörde auf einen schriftlichen Antrag hin eine Genehmigung erteilen, die es ermöglicht, elektronische Dokumente im Ausland zu speichern. Diese Genehmigung kann die Behörde allerdings jederzeit widerrufen und somit die Aufbewahrung der Unterlagen in Deutschland verlangen.

Sehr wichtig ist es außerdem, dass die Unterlagen während der gesamten Aufbewahrungsfrist lesbar bleiben. Das gilt für gleichermaßen für Dokumente auf Papier und für elektronische Dokumente. § 14b Abs. 1 S. 2 des Umsatzsteuergesetzes schreibt zum Beispiel vor, dass Rechnungen für den gesamten Aufbewahrungszeitraum von zehn Jahren lesbar sein müssen.

Liegen originale Unterlagen vor, die auf Thermokopierpapier erstellt wurden (wie zum Beispiel Tankrechnungen), so müssen diese Originalunterlagen für steuerliche Zwecke kopiert und zusammen mit dieser Kopie aufbewahrt werden.

Grundsätzlich müssen die Unterlagen so organisiert sein, dass sich eine Person, die grundsätzlich mit der Thematik vertraut ist, in dem jeweiligen Verfahren in angemessener Zeit zurechtfindet und sich einen Überblick über die Lage des Betriebs verschaffen kann.

Weitere Regelungen zur Aufbewahrungsart und –form von Unterlagen finden sich in § 147 Abs. 2. Abgabenordnung und § 14 UStG sowie in einem Schreiben des Bundesfinanzministeriums vom 2. Juli 2012. Generell gilt aber, dass es Behörden jederzeit möglich sein muss, die betreffenden Daten maschinell auszuwerten.

Bildnachweis: © Fotolia Titelbild: Rawpixel.com – #01: Maksym Yemelyanov